ИСТОРИЯ РАЗВИТИЯ МЕЖДУНАРОДНОГО ВАЛЮТНОГО РЫНКА. ГЛАВНЫЕ МИРОВЫЕ ВАЛЮТЫ.

История форекс

Финансовый рынок планеты возник после 1973 года, но его новейшая история началась в далеком 1944, в одном из курортных американских городков Бреттон-Вуддс. Тогда уже отчетливо прослеживался исход Второй Мировой, и задачами союзников было построение послевоенного финансового рынка, который станет мировым. У большинства стран в то время экономика находилась на коленях, сжатая тисками военного производства, но только не в Америке. В США был очевиден подъем экономики: жертвы войны, также как и ее победители, – остро нуждались в еде, горючем, испытывали недостаток сырья, и все это миру могла дать Америка. Но возник еще один вопрос – чем другие государства будут рассчитываться с США.

Международная конференция в Бреттон-Вудс (1944 г.)

Международная конференция в Бреттон-Вудс (1944 г.)

На руинах войны большинство государств не имело почти ничего, что могло бы заинтересовать Америку; запас золота в США был огромен, а целый ряд стран не имел его вообще. При таком положении, любые попытки наладить торговлю через обмен других валют на доллар приводили бы к тому, что его курс был бы на запредельном уровне по причине спроса на американские товары, а другие валюты просто обесценились.

Да, сложившаяся ситуация не являлось проблемой Америки, но все понимали, что именно этот подход и стал причиной Второй Мировой войны. Как только закончилась Первая Мировая война – американское государство самоустранилось, избавившись от международной ответственности, и мир тогда погряз в долларовом голоде. В результате золотые запасы большинства государств потекли в США, и валюты большинства стран испытали настоящий упадок. Результатом недальновидных протекционистских решений, изолировавших экономики большинства стран стал экономический национализм и война.

Международная конференция в Бреттон-Вудс (1944 г.)

Международная конференция в Бреттон-Вудс (1944 г.)

Чтобы предотвратить послевоенный коллапс валют на одном из финансовых форумов в Бреттон-Вуддсе были приняты спасительные меры в виде финансовых инструментов, одним из которых стал Международный Валютный Фонд, который и был призван объединять валютные ресурсы. В этот фонд государства по мере своих возможностей вносили доли, и затем каждая страна могла получить экономическую помощь для поддержания валюты. Если говорить об американском долларе, то его золотое составляло 35 долларов за тройную унцию, остальные же валюты имели привязку к доллару согласно определенному обменному курсу.

Надо отметить, что уровень послевоенного спроса на доллар был очень высокий и превзошел все ожидания. Большинство государств продавало свою валюту, и покупало доллары, чтобы приобрести американские товары. Экспорт Америки был выше импорта, в результате ежегодно возрастало положительное сальдо торгового баланса, и наступил момент, когда в мире начался дефицит доллара. МВФ больше не могло выделять ресурсы в виде займов, чтобы обеспечить поддержку их валют. Чтобы урегулировать ситуацию был создан план Маршалла, согласно которому страны Европы предоставили Америке список требуемых материальных ресурсов, чтобы вытащить европейскую экономику из трясины, при этом США должны были передать доллары в нужном объеме, НО не взаймы, чтобы Европа смогла приобрести все необходимое. Такое решение позволило сократить девальвацию других валют, и способствовало повышению уровня американского импорта, открыв для Америки новые горизонты и рынки.

Присутствие Америки усилилось во всех уголках мира через увеличение расходов на военных баз, американские инвестиции от частных лиц, которые приобретали европейские компании, и активность туристов из США постепенно наполнили долларами иностранные банковские учреждения, и долларов стало больше чем нужно.

Уже в середине 50-ых европейские компании перестали нуждаться в американских товарах, так как было раньше, при этом европейский бизнес стал более привлекательным для инвестирования, нежели чем долларовые депозиты.

Казначейство США приняло решение о скупке долларов, оплачивая их золотым м, чтобы предотвратить падение его курса. Уже в середине 60-ых в Америке наблюдалось двойное уменьшение золотого резерва страны. ЦБ других государств тоже поддерживали курс доллара тем, что скупали его у населения, частных банков и представителей бизнеса.

Фиксированный обменный курс удерживался до 70-ых годов, и в Америке стало наблюдаться нарушение положительного торгового баланса, импорт в США увеличивался, при этом спрос на американские товары ежегодно снижался. Доллары постепенно превращались в бесперспективный невостребованный груз, который начал оседать в иностранных ЦБ.

Встреча Шарля Де Голля и Линдона Джонсона. Общеизвестна история о том — что отказ США от «золотого стандарта» — это реакция на попытку президента Франции Шарля де Голля в 1968 году «накопить целый корабль долларов и потребовать от США обменять их на золото». В итоге, за два года ему удалось выкупить у США за доллары более 3 тыс. тонн золота.

Встреча Шарля Де Голля и Линдона Джонсона. Общеизвестна история о том — что отказ США от «золотого стандарта» — это реакция на попытку президента Франции Шарля де Голля в 1968 году «накопить целый корабль долларов и потребовать от США обменять их на золото». В итоге, за два года ему удалось выкупить у США за доллары более 3 тыс. тонн золота.

Америка любыми способами сопротивлялась девальвации доллара, и затягивала неизбежное, когда международный рынок должен был выйти на свободно плавающие валютные курсы. В середине 70-ых США отказались от золотого обеспечения доллара, с того временим его курс начал определяться спросом и предложением на рынке (англицизм free floating – свободно плавающий курс).

В 1980 году цена золота составляла 750 долларов за тройскую унцию, а за 5 лет до этого рядовые американцы по закону смогли покупать золото, и начали рассматривать его как привлекательный инвестиционный объект. В конце 70-ых курс доллара просто обвалился и достиг послевоенного минимума, после чего началась история его падений и взлетов.

Современный валютный рынок

Сегодня два основополагающих изменения формируют новый более совершенный вид международной валютной системы:

- Деньги сейчас отделены от любого материального носителя;

- Мощнейшие современные технологии в области информации и телекоммуникаций объединили денежные системы различных государств в единую финансовую систему, которая пронизывает весь мир на глобальном уровне.

Пару столетий назад, все было простым и понятным – люди сражались, « и гибли за металл». Современные деньги – не только не металл, но даже не зеленные стодолларовые банкноты. Большие деньги, которые управляют судьбами не только людей, но и целых государств, которые сталкивают целые народы, низвергают вниз империи и поднимают до небес государства и людей – сегодня это просто цифры, невзрачно выглядящие на экране монитора. Плохо это или хорошо, нельзя сказать однозначно, но современный мировой валютный рынок диктует свои условия, и тем кто хочет преуспеть, нужно обязательно учиться на нем работать.

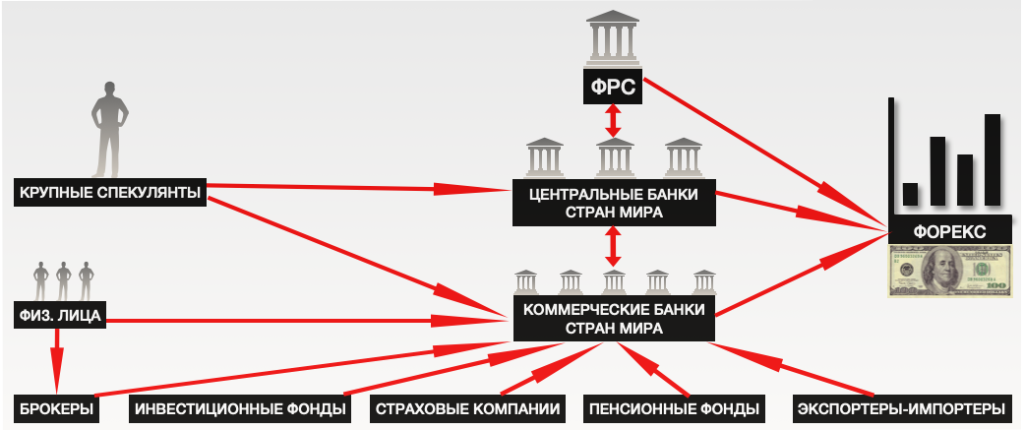

Сейчас основополагающие мировые валюты имеют режим свободного плавания, и их стоимость определяет рынок, исходя из того, насколько конкретная валюта востребована при покупке товаров, инвестировании и выполнении финансовых операций по межгосударственным расчетам. Такое плавание сложно назвать свободным, так как каждое государство имеет ЦБ, который формально должен осуществлять контроль за стабильностью национальной валюты. (Хотя, конечно, не во всех государствах этот контроль реально работает) Сегодня FOREX смог объединить участников финансовых операций различного уровня, начиная от физических лиц и компаний, и заканчивая инвестиционными институтами, коммерческим банками и ЦБ.

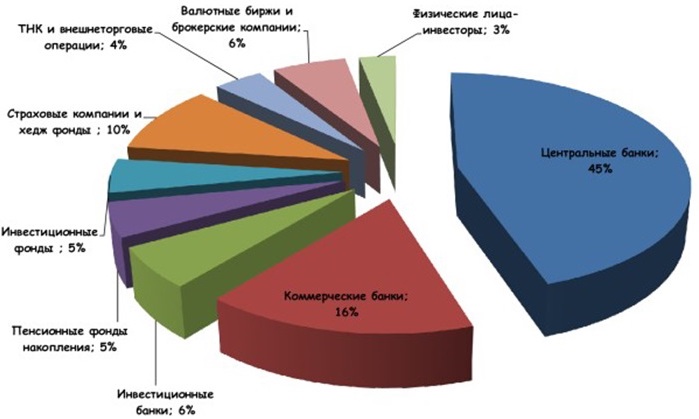

Структура международного рынка валют

На современном международном валютном рынке FOREX (англ. Foreign Exchange Market) проводятся операции по покупке и продаже иностранных валют, также предоставляются ссуды на различных условиях с выполнением на конкретную дату. Участники международного валютного рынка в своем большинстве – это ЦБ, валютные биржи, коммерческие банки, организации, задействованные во внешнеторговых операциях, брокерские организации и др. Нужно заметить, что за последнее время доля частных лиц на валютном рынке заметно выросла, однако, в масштабах всего рынка форекс — она по прежнему ничтожна — всего 3 %. Рынок FOREX по-прежнему остается самым масштабным рынком мира, на котором сконцентрировано порядка 90% от доли мирового рынка капиталов.

Распределение объемов движения средств по участникам рынка

Распределение объемов движения средств по участникам рынка

Множество банков, брокерских компаний, инвестиционных фондов и других финансовых учреждений за 24 часа выполняют большое число операций по покупке и продаже валюты, заключая сделки за секунды, и такое нагнетание финансовой обстановки происходит во всех уголках земного шара. Благодаря совершенным компьютерным системам и возможности объединения в глобальную сеть за счет быстрой передачи спутниковых сигналов создается колоссальный оборот валюты, в совокупности превышающий годовой валовой и национальный продукт всех стран на планете.

Структура международного валютного рынка

Структура международного валютного рынка

Для чего огромные денежные массы перемещаются через электронные каналы? Операции такого рода поддерживают экономическую связь представителей различных рынков, которые разделены государственными границами. На рынке FOREX выполняют любой вид валютных операций, начиная от межгосударственных расчетов и расчетов между компаниями из различных государств за приобретенные товары и услуги, и заканчивая иностранными инвестициями и операциями из области международного туризма.

Если ограничить или совсем прекратить валютообменные операции, то большой список различных видов экономической деятельности государств перестал бы существовать.

Деньги — как товар

Деньги, оцениваемые как инструмент, на рынке FOREX превращаются в товар, исходя из спроса и предложения на операции по различным видам валюты во множестве деловых центров на конкретный промежуток времени, в результате изменяется и цена каждой валюты, причем происходит это быстро и непредсказуемо.

В основе международного валютного устройства лежит режим плавающего валютного курса, когда стоимость каждой валюты определяется прежде всего валютным рынком. В результате курсы то поднимаются, то падают, и цена валюты может как мгновенно подорожать, и также быстро подешеветь. Если оценивать международную валютную систему, то за несколько столетий она прошла большой извилистый путь, но самые серьезные и невероятные изменения происходят именно сейчас – в 21 веке.

Основные мировые валюты

Основными валютами, на которые приходится большая часть финансовых операций на рынке FOREX является доллар, британский фунт стерлингов, японская йена, швейцарский франк и евро. До выпуска евро, существенная часть рынка принадлежала немецкой марке.

Американский доллар (USD) по-прежнему остается главной валютой в мире со времен Второй Мировой. Сейчас доллар воспринимается как универсальное платежное средство при выполнении расчетов в международном бизнесе, своего рода валюта-убежище в случае финансового и политического кризиса в разных государствах, ну и, конечно, привлекательный объект для международного инвестирования, и все это благодаря огромному объему долгосрочных американских облигаций. Все уверены в стабильности экономической и финансовой системы США, доходы по долговым ценным бумагам не реквизируются и не облагаются налогом и всегда выплачиваются, что и привлекает инвесторов из других стран.

За последние десятилетия рынок акций США показывает небывалый рост, он притягивает больших капиталы от иностранцев и внутренних инвесторов, в результате сила доллара только увеличивается. С 80-ых годов акции США – это самое выгодное инвестирование денежных средств, так как они растут, а вот стоимость золота за это время часто падала.

Начиная с 1993 года, акции Америки показывают такой колоссальный рост, что даже официальные лица, высказывали мнение о том, их стоимость сильно завышена, и если цены на них обрушатся резко и надолго, то не избежать серьезного экономического кризиса.

Американский доллар

Согласно оценке, доллар занимает до 60% от общий доли резерва ЦБ разных стран, и их общая сумма может достигать 1 триллион долларов. Сейчас доллар – это общепризнанная базовая валюта, при котировке любой другой иностранной валюты. Именно доллар в 87% случаев является одной из сторон при транзакциях на рынке FOREX.

Японская йена

Надо отметить, что для японской йены путь становления на международном валютном рынке был не простым, послевоенный уровень составлял порядка 360 йен за доллар, в 1995 г. Соотношение йены к доллару было как 80 к 1. Курс йены смог укрепиться только в конце 1998 года.

Основная особенность финансового рынка Японии заключается в сниженных краткосрочных процентных ставках – на сегодняшний день ЦБ Японии поддерживает их практически на нуле. В следствие чего все сбережения и накопления пенсионных фондов вкладываются в иностранные ценные бумаги, в первую очередь – в государственные облигации США, а также в высокодоходные активы Европы. Йена существенно уступает доллару, но по-прежнему входит в пятерку самых главных валют на международном финансовом рынке.

Британский фунт

Британский фунт являлся главной мировой валютой до Первой Мировой; в межвоенный период он сильно ослабил свои позиции, и после Второй Мировой лидирующее место окончательно занял доллар. Это было связано с тем, что экономика Британии заметно пострадала во время войны, при этом доверие было окончательно подорвано тем, что Германия вела массированную фальшивомонетническую диверсию.

Порядка 50% транзакций на лондонском рынке выполняется с участием фунта, но на международном валютном рынке этот показатель составляет всего 14%. Основная доля приходится на доллар. Надо отметить, что фунт крайне чувствителен к поступлению сведений по рынку труда и инфляции, и его курс меняется в зависимости от цен нефть.

Швейцарский франк

Швейцарский франк имеет участие в сниженном объеме сделок, и значительно уступает валютам, которые были представлены выше. Его можно было воспринимать как валюту-убежище, в случаях когда, к примеру, намечался кризис в России. Надо заметить, что до 2011 года курс франка демонстрировал сильные колебания, однако, при этом, за последние 50 лет он укрепился по отношению к доллару на 400 %. Франк как валюта-убежище сильно сдал свои позиции, в связи с военным конфликтом, который развернулся на Балканах в 1999 году.

В связи с выходом на международный валютный рынок евро изменчивость курса франка к евро снизилась, чего нельзя было сказать о волатильности франка к немецкой марке. Национальный Банк Швейцарии поддерживает политику координирования финансовых условий в европейском регионе. К примеру, когда ЦБ Европы снижает процентные ставки, то Национальный Банк Швейцарии делает то же самое, почти одновременно снижая свои процентные ставки.

Немецкая марка

Конечно, основная активность на международном валютном рынке происходила и происходит с участием доллара; на недолларовом рынке лидирующее место занимала немецкая марка (на нее приходилось 98% сделок), но с появлением евро такая динамика не продолжилась, и достигнуть тех высот, которые были характерны для немецкой марки, валюте евро пока не удается.

Доля немецкой марки в мировых валютных резервах была существенной – порядка 25%, при этом стабильность ее курса сильно зависела от социально-политических факторов, которые наблюдались в России, так как Германия имеет тесные экономические и политические связи с РФ. Тенденция колебания курса осталась неизменной даже при появлении новой валюты евро, так как Германия имеет существенную часть экономики в экономической системе двадцати семи государств, именуемых как Евросоюз.

Евро

Это новая валюта, выпуск которой состоялся в начале января 1999 года. Евро объединило 11 стран Европы (на тот момент), которые в совокупности стали мощным экономическим блоком мира, имеющим 20 % от глобального выпуска товаров и услуг в мировой торговле.

Создание евро – это величайший финансовый эксперимент за всю историю развития человечества. Прежде еще не удавалось достичь серьезного успеха при создании финансового союза. Евро и сейчас для большинства остается экспериментом; в начале появления этой валюты ее курс был неуклонно направлен вниз, так как участники международного валютного рынка испытывали недоверие к новой валюте. Низкий курс воспринимался в том числе и как часть политики Европейского ЦБ, так как экспортеры Европы оставались в выгодном положении, сохраняя за своими товарами высокую конкурентоспособность на мировом рынке торговли.

Решение стран Европы об объединении валютной системы давалось с трудом, так как не все государства были способны вступить в союз на предложенных условиях, поэтому состав участников менялся. Несколько лет на международном валютном рынке действовала валюта экю, которая была синтетической, и предшествовала появлению валюты евро. Большую роль в появлении единой европейской валюты сыграли такие страны как Франция, Германия и Италия.

Для того, чтобы оценить и понять процессы, которые начали активно развиваться в евро-регионе нужно ознакомиться с макроэкономическими ориентирами, заложенными в Маастрихтском договоре, который определяет конвергенции для европейских государств при слиянии их валютных систем.

- 1. Стабильные цены. Уровень инфляции не может превышать на 1,5 % уровень инфляции трех стран, которые вступили в союз и имеют наименьшие показатели инфляции.

- 2. Устойчивое финансовое положение. Этот показатель говорит о том, что должен отсутствовать значительный бюджетный дефицит по отношению к ВВП (показатель не должен превосходить ВВП более, чем на 3 %), при этом отношение гос. долга для государств-участников Европейского Союза не должно превышать планку в 60%, или оно должно постепенно сократиться, выйдя на указанный уровень.

- 3. Процентные ставки не должны превышать 2% процентные ставки трех стран-участников Европейского Союза, которые демонстрируют самые стабильные цены. Измерение процентных ставок осуществляется на базе показателей долгосрочных облигаций, учитывая различия в национальных определениях.

- 4. Условие участия в ERM (Европейский обменный механизм) заключается в том, за 2 года до выпуска валюты евро, государства – потенциальные участники Европейского Союза должны пресекать девальвацию кросс-курса валюты по отношению к валюте остальных стран-участников ЕС.